Eerder heeft u al kunnen lezen wat er in 2024 verandert in de belastingwereld. We kunnen ons voorstellen dat u misschien wat dieper op de zaken in wilt gaan. Gaan we regelen. De komende weken gaan we iets dieper op de materie in met drie uitgebreide blogs over belastingboxen 3, 2, en 1.

In dit artikel

Samenvatting vooraf

Box 1 is veruit de populairste club onder de belastingboxen. Nagenoeg iedereen betaalt deze belasting. Het is namelijk de inkomstenbelasting. In box 1 worden uw inkomsten uit werk en woning aangeslagen. In 2024 probeert de overheid de koopkracht van de lage inkomens te versterken, en betalen hoge inkomens meer.

De schijven verschuiven

De inkomstenbelasting wordt geheven over twee schijven. Het eerste deel van de inkomsten worden belast tegen het lage tarief, en alles boven de grens wordt belast tegen het hoge tarief. Dit was de situatie in 2023:

| Belastbaar inkomen | Tarief | |

|---|---|---|

| Schijf 1 | < € 73.031 | 36,93% |

| Schijf 2 | > € 73.031 | 49,50% |

In 2024 verandert de eerste belastingschijf een klein beetje naar 36,97%. Dus de lagere inkomens betalen iets meer belasting. Maakt de stijging van deze schijf met 0,04% veel verschil? Niet echt, dit komt neer op maximaal €30 per jaar als uw inkomen exact op de staffel uitkomt. Het tarief in de hoogste schijf blijft gelijk op 49,5%.

Belangrijker is de grens van de staffel. Die is in 2023 €73.031, en de verwachting was dat het met de inflatie mee verhoogd zou worden naar ongeveer €80.000. Immers, zo blijft de werkelijke belastingdruk gelijk. Het is gebruikelijk dat staffels gecorrigeerd worden door de inflatie.

De grens van het toptarief is echter niet volkomen geïndexeerd, maar met slechts 3,4%. De grens ligt daarmee op €75.518. Omdat de staffel de inflatie niet bijhoudt, betekent dit in de praktijk een belastingverhoging. Met deze verhoging wil het demissionaire kabinet de armoede bestrijden.

| Belastbaar inkomen | Tarief | |

|---|---|---|

| Schijf 1 | < € 75.518 | 36,97% |

| Schijf 2 | > € 75.518 | 49,50% |

Inkomstenbelasting voor AOW gerechtigden

De AOW gerechtigden hebben een drietarievenstelsel. Ze betalen immers geen AOW premie meer. De eerste schijf ligt op €38.098 (indien geboren voor 1946: €40.021). Het gecombineerde belastingtarief voor deze groep is dit jaar 19.07% – dat is een verhoging met 0.04%. De tarieftabel voor AOW-gerechtigden ziet er daarmee zo uit:

| Belastbaar inkomen | Tarief | |

|---|---|---|

| Schijf 1 | < € 38.098 | 19,07% |

| Schijf 2 | €38.098 - € 75.518 | 36,97% |

| Schijf 3 | > € 75.518 | 49,50% |

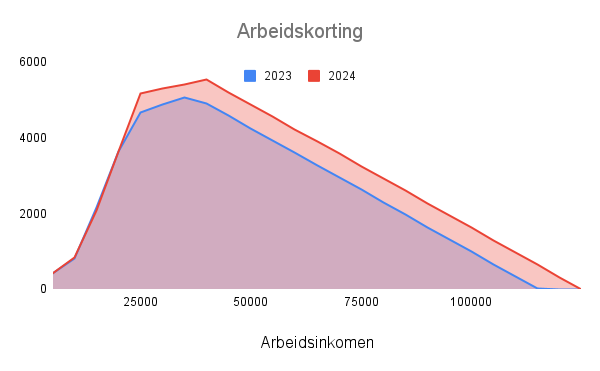

Hogere arbeidskorting

De arbeidskorting is het bedrag dat u in mindering mag brengen op uw inkomstenbelasting en premie volksverzekeringen. Alleen mensen die werken komen in aanmerking voor de arbeidskorting – vandaar de naam. Als u alleen een uitkering ontvangt, heeft u meestal geen recht op arbeidskorting.

Daarnaast is deze belastingkorting afhankelijk van uw salaris. Heel hoge salarissen krijgen geen arbeidskorting, heel lage salarissen profiteren evenmin. De belastingdienst geeft een interessante tabel hoe u deze arbeidskorting berekent.

| Arbeidsinkomen | Arbeidskorting |

|---|---|

| < € 11.491 | 8,425% x arbeidsinkomen |

| € 11.491 tot € 24.821 | € 968 + 31,433% x (arbeidsinkomen - € 11.490) |

| € 24.821 tot € 39.958 | € 5.158 + 2,471% x (arbeidsinkomen - € 24.820) |

| € 39.958 tot € 124.935 | € 5.532 - 6,510% x (arbeidsinkomen - € 39.957) |

| > € 124.935 | € 0 |

Maar makkelijker om de veranderingen in de arbeidskorting te zien is een grafiek. U ziet dat de arbeidskorting over de hele linie stijgt.

Zelfstandigenaftrek en mkb-winstvrijstelling

De zelfstandigenaftrek wordt de komende jaren afgebouwd. In 2023 bedroeg deze nog € 5.030. In 2024 vindt een verlaging plaats naar € 3.750. In 2027 zal de zelfstandigenaftrek nog € 900 bedragen. Het doel van de verlaging is het verkleinen van het verschil in fiscale behandeling tussen werknemers en zelfstandigen. Daarnaast is de mkb-winstvrijstelling in 2024 verlaagd van 14% naar 13,31%.

Algemene heffingskorting

In 2024 is de maximale algemene heffingskorting €3.366. Dat was in 2023 nog €3.070. Vanaf een inkomen van €24.814 daalt de algemene heffingskorting steeds verder naarmate het inkomen hoger is. De algemene heffingskorting is uiteindelijk nihil bij een inkomen hoger dan €75.518.