Iets opzijzetten voor uw pensioen is natuurlijk altijd hartstikke slim. Maar als u geld stort op een pensioenrekening, kan dat dankzij het belastingvoordeel flink meer opleveren dan wanneer u het op een gewone spaar- of beleggingsrekening zet. In dit artikel laten we zien hoe dat zo’n 40 tot 60% meer netto pensioeninkomen per maand kan opleveren.

De belastingvoordelen van een pensioenrekening in een notendop

- Over het geld op uw pensioenrekening betaalt u nooit vermogensbelasting. Dat geldt ook voor de lijfrente-uitkering die u uiteindelijk met uw pensioenrekening aankoopt. Dus als u op uw 40e een pensioenrekening opent en op uw 68e een uitkering van 10 jaar aankoopt, hoeft u dus 28 + 10 = 38 jaar lang geen vermogensbelasting te betalen over dat geld. Dat scheelt enorm. En hoe meer geld het is, hoe groter het voordeel.

- Van iedere storting die u doet, mag u de betaalde belasting terugvragen bij uw belastingaangifte. Dit kan leiden tot een belastingteruggave van 35,8% tot 49,5%, afhankelijk van uw inkomen. Ieder jaar weer.

Deze voordelen zijn natuurlijk niet zonder spelregels. Zo mag u niet zomaar geld opnemen van uw pensioenrekening en kan u niet onbeperkt met belastingvoordeel storten; er is een limiet die jaarruimte heet. Over uw pensioeninkomen betaalt u later wel inkomstenbelasting, al is die in de eerste schijf wel fors lager. En zodra het geld is uitgekeerd, telt het weer op bij uw vermogen in box 3.

Wat de vrijstelling van vermogensbelasting oplevert

Geen vermogensbelasting hoeven betalen over uw geld op een pensioenrekening en lijfrente-uitkering is een belangrijk belastingvoordeel en in sommige situaties zelfs het grootste voordeel. Hoe zit het precies?

U betaalt vermogensbelasting als u meer dan € 59.357 (of het dubbele, als u een fiscaal partner heeft) op normale spaar-, beleggings-, crypto- of bankrekeningen heeft staan. En dus níet over geld dat u op een pensioenrekening of lijfrente-uitkering heeft geparkeerd. Hoe veel dat ook is. Momenteel is die vermogensbelasting 36% op een fictief rendement van 6% bij overige bezittingen, zoals beleggingen. Dat betekent uiteindelijk dat u elk jaar ruim 2% van uw rendement kan besparen met een pensioenrekening.

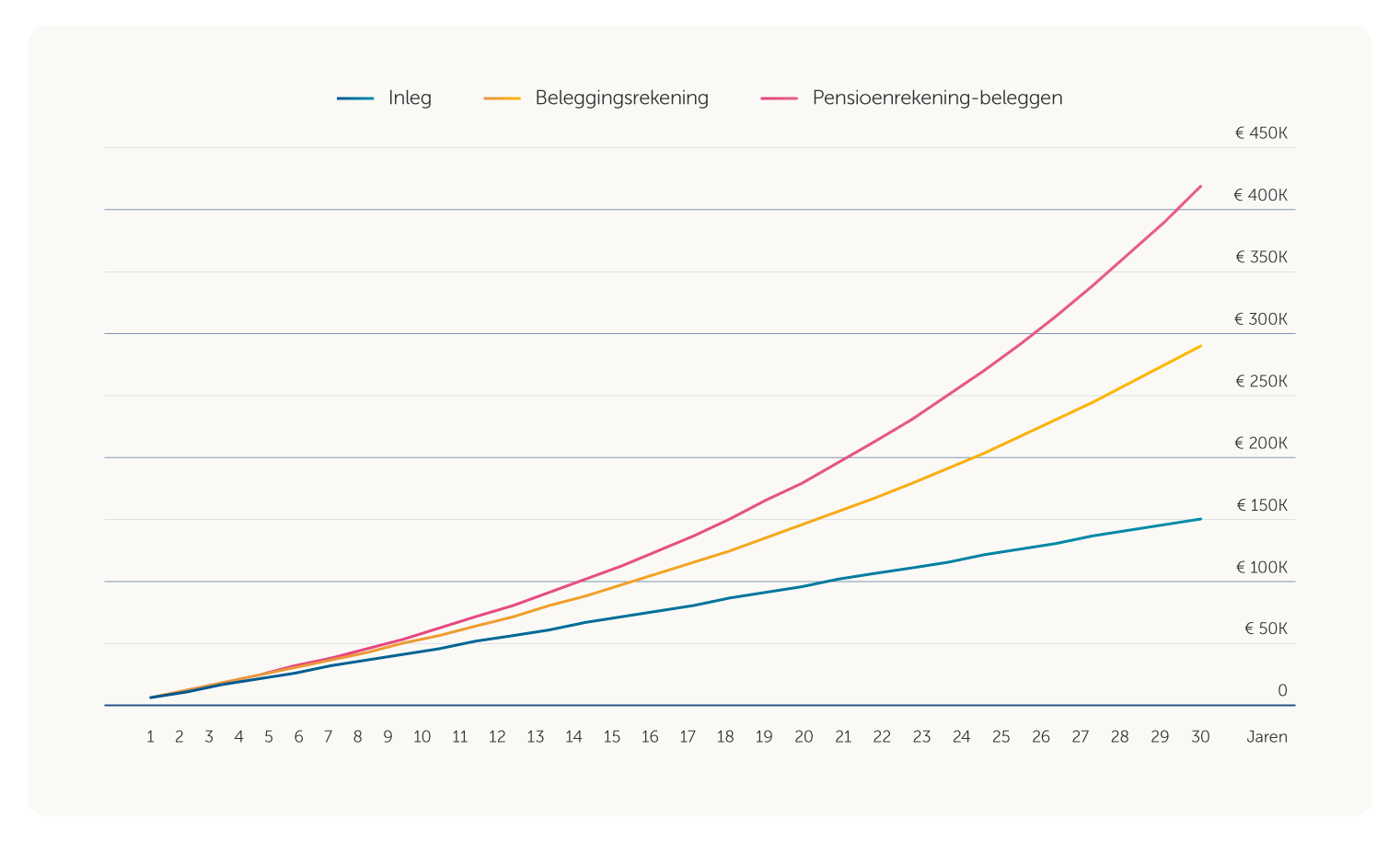

Hieronder ziet u hoe de waarde groeit als iemand 30 jaar lang elk jaar € 5.000 stort op een pensioenrekening-beleggen en daarbij een rendement van 6% per jaar behaalt (zonder rekening te houden met kosten). En dus geen vermogensbelasting over dat geld hoeft te betalen.

U ziet ook wat er was gebeurd als dat bedrag op een normale beleggingsrekening was gestort en er dus wél vermogensbelasting moest worden betaald, vanaf de start. Het enige verschil in de grafiek hieronder komt dus door de vermogensbelasting.

(Het voordeel van een pensioenrekening loopt zelfs nog wat langer door dan in de grafiek is te zien. Want na pensionering valt het nog niet uitgekeerde geld in de lijfrente óók onder de vrijstelling van vermogensbelasting.)

Door de vrijstelling van vermogensbelasting wordt in dit voorbeeld over 30 jaar 45% meer vermogen opgebouwd bij de pensioenrekening-beleggen.

Het voordeel van de belastingteruggave

Een ander belangrijk voordeel van een pensioenrekening is de belastingteruggave. U krijgt de inkomstenbelasting die u al had betaald over uw inleg terug.

Over uw huidige inkomen betaalt u in 2026 deze percentages aan inkomstenbelasting:

- 35,75% over uw inkomen tot € 38.883

- 37,56% over uw inkomen vanaf € 38.883 tot € 78.426

- 49,50% over uw inkomen vanaf € 78.426

Maar over het geld dat u in 2026 zelf op uw pensioenrekening stort, hoeft u van de overheid nu nog geen inkomstenbelasting te betalen. Het wordt immers pas echt inkomen als u met pensioen gaat. Uw belastbaar inkomen wordt daarom bij uw eerstvolgende belastingaangifte verminderd met deze storting(en), wat ertoe leidt dat u nu minder inkomstenbelasting betaalt. En dankzij het lagere belastbare inkomen valt ook de algemene heffingskorting hoger uit, waardoor het belastbare inkomen nog verder omlaag kan.

In ruil voor al dit belastingvoordeel geldt dus wel de regel dat als u met pensioen gaat u met het opgebouwde vermogen een lijfrente-uitkering dient aan te kopen. Over die uitkering – uw pensioeninkomen – betaalt u dan alsnog inkomstenbelasting :

- 17,85% over uw inkomen tot € 38.883

- 37,56% over uw inkomen vanaf € 38.883 tot € 78.426

- 49,50% over uw inkomen vanaf € 78.426

Wat opvalt, is dat het tarief tot € 38.883 inkomen bijna half zo laag is als het tarief voor werkenden. Valt u met de uitkering uit uw extra pensioenpotje in die laagste schijf? Dan kan het voordeel van de belastingteruggave dus flink oplopen. Helemaal als u tot de gelukkigen behoort die nu over een deel van hun inkomen 49,50% belasting mogen betalen.

Om een voorbeeld te geven: als u in de hoogste schijf valt en € 1.000 inlegt, krijgt u € 495 euro terug. Als u vervolgens tijdens uw pensioen in de laagste schijf valt, betaalt u over de uitkering slechts € 178,50 belasting, ruim 30% minder dan u nu zou betalen.

Een aandachtspunt hierbij is de bijdrage voor de Zorgverzekeringswet die u over uw pensioeninkomen betaalt (in 2026 is die 4,85% tot een inkomen van € 79.409) en het feit dat uw extra pensioeninkomen ervoor zorgt dat de heffingskortingen weer wat lager kunnen zijn. Het kan, al met al, dus verstandig zijn om goed na te gaan welke verschillende inkomstenbronnen u na uw pensioen verwacht, en in welke schijf u belasting gaat betalen over uw extra pensioenuitkering.

Als u dat lastig vindt, snappen we dat heel goed. U kunt door onze collega’s een persoonlijk pensioenplan laten opstellen waarin wij uw persoonlijke situatie analyseren en in kaart te brengen wat voor u de beste manier is om geld opzij te zetten.

Uiteraard is het belastingvoordeel in de toekomst afhankelijk van de belastingregels die dan gelden. Zo zou de vermogensbelasting veel hoger (of lager) kunnen worden, of de tarieven voor de inkomstenbelasting veranderen. In zo’n geval kan het belastingvoordeel weer anders uitpakken dan met de huidige regels.

Belastingvoordelen doorgerekend

Aan het begin van dit artikel las u al dat het belastingvoordeel van een pensioenrekening aardig kan oplopen: uw netto pensioeninkomen kan er zomaar 40% tot 60% hoger door uitvallen. Hoe komen we aan die percentages? Laten we de impact van de belastingvoordelen schetsen aan de hand van een voorbeeld. We gebruiken hiervoor twee fictieve personen, van wie we het pensioeninkomen naast elkaar zetten in twee verschillende situaties: met vermogen opgebouwd via een pensioenrekening-beleggen én via een gewone beleggingsrekening.

Beide voorbeeldpersonen bouwden naast hun AOW nog geen pensioen op. Hoog tijd om daar wat aan te doen dus. Ze berekenen hun jaarruimte en besluiten allebei om elk jaar de helft daarvan opzij te zetten. In de ene kolom doen ze dat op een gewone beleggingsrekening en in de andere op een pensioenrekening-beleggen.

Lieve is 30 jaar oud, heeft nog geen vermogen, verdient een modaal salaris van € 46.500 per jaar en gaat tot aan haar pensioendatum € 350 per maand op een pensioenrekening-beleggen storten. Ambar is 45 jaar oud en heeft dus minder tijd om pensioen op te bouwen, betaalt al vermogensbelasting, heeft een salaris van € 80.000 per jaar en komt uit op een inleg van € 769 euro. Het verschil tussen de maandelijkse uitkeringen in onderstaande tabel geeft een beeld van het totale belastingvoordeel.

| Netto pensioeninkomen per maand | Beleggingsrekening | Pensioenrekening-beleggen | Verschil |

|---|---|---|---|

| Lieve | € 2.050 | € 2.945 | +44% |

| Ambar | € 1.626 | € 2.689 | +65% |

We rekenen met een fictief voorbeeldrendement van 6% per jaar zonder rekening te houden met kosten, rente op een 20-jaars(pensioen)uitkering van 3,10%, gaan uit van een pensioenleeftijd van 68 jaar, baseren de inleg op de beleggingsrekening op de inleg op de pensioenrekening-beleggen minus de belastingvoordelen bij inleg, houden rekening met de belastingtarieven, de impact van pensioenopbouw op algemene heffingskorting en ouderenkorting, AOW voor een gehuwd persoon, vermogensbelasting vanaf 59.357 euro per persoon en de bijdrage zorgverzekeringswet per 2026.

Bij zowel Lieve als Ambar zorgt een pensioenrekening voor flink wat meer pensioeninkomen dan een normale beleggingsrekening. Voor Ambar is het nog wat extra doordat zij al vermogensbelasting betaalt en ze met haar inkomen in een hogere belastingschijf valt. Het belastingvoordeel is dus niet mis.

De disclaimer

Dat belastingvoordeel is dus niet mis. Houd er wel rekening mee dat bovenstaande maar een voorbeeld is. Er zijn veel factoren (zoals uw inkomen, bedrijfspensioen, toekomstige belastingregels, rendementen, hoe lang u heeft tot uw pensioen) die van invloed zijn op uw belastingvoordelen. Voor wie een diepere duik in deze onderwerpen wilt hebben, lichten we het voordeel van de vrijstelling van vermogensbelasting en het voordeel van de belastingteruggave apart toe.

Ons voorbeeld is dus ook echt een voorbeeld. Wilt u weten op hoeveel belastingvoordeel u zelf kunt rekenen? Dat is echt afhankelijk van uw persoonlijke situatie. Begin dan eens met het berekenen van uw jaarruimte, of kijk eens naar een persoonlijk pensioenplan.