Er gaat het een en ander veranderen aan ons pensioen. Dat heeft u waarschijnlijk eerder gehoord, maar wát er precies verandert is voor veel Nederlanders nogal vaag. Wij hebben flink wat overheidsdocumenten voor u uitgespit en de belangrijkste veranderingen op een rijtje gezet.

1. Geen beloofde uitkering meer

In het oude stelsel…

… mocht uw pensioenfonds u een belofte doen over de hoogte van uw pensioen – bijvoorbeeld: u krijgt later € 2.000 bruto per maand uitgekeerd. Klinkt mooi, maar vaak bleek zo’n belofte een wassen neus: door de strenge regels rondom de dekkingsgraad kwam er in sommige gevallen niets terecht van zo’n beloofde uitkering.

In het nieuwe stelsel…

… mogen er geen beloftes meer gedaan worden over de hoogte van de uitkering. In plaats daarvan is uw pensioenuitkering altijd afhankelijk van de beleggingsrendementen van het pensioenfonds. Zijn de beleggingsresultaten positief? Dan stijgt uw pensioenpotje in waarde. Negatief? Dan neemt uw pensioenpotje wat in waarde af.

Minder zekerheid dus?

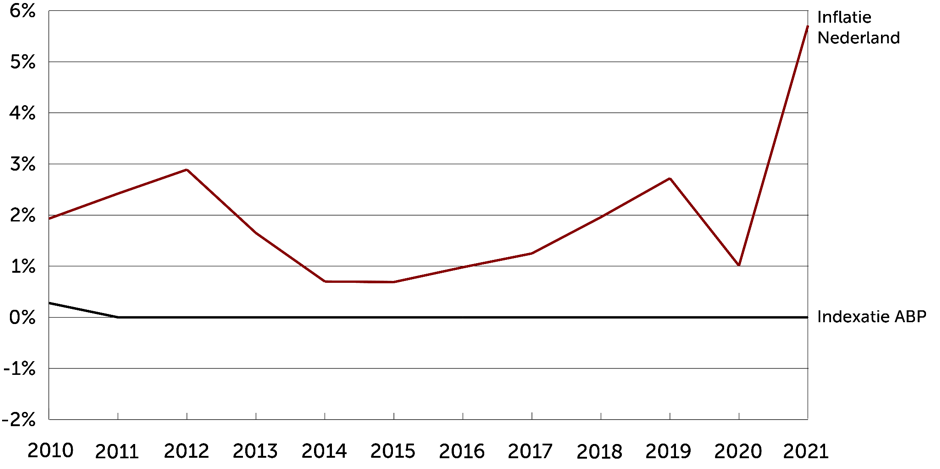

Op papier wel. Er worden namelijk geen garanties meer gegeven over de hoogte van de pensioenuitkering. Aan de andere kant: het huidige pensioenstelsel biedt ook vooral op papier zekerheid. Door de strenge regels rondom de rekenrente konden pensioenfondsen (zoals het ABP hieronder) de pensioenen jarenlang niet verhogen voor inflatie:

De indexatie van pensioenfonds ABP van 2010 tot en met 2020, afgezet tegen de inflatie in Nederland in dezelfde periode. Cijfers afkomstig van ABP en DNB.

Pensioenuitkeringen mochten dus jarenlang niet verhoogd worden, maar dat had niets te maken met de beleggingsrendementen van pensioenfondsen. Die waren op de lange termijn gemiddeld namelijk een stuk hoger dan de inflatie. Dat had te maken met regels rondom de dekkingsgraad.

Die regels rondom de dekkingsgraad zijn dankzij de Wet toekomst pensioenen minder belangrijk. De waarde van uw pensioenpotje groeit dan namelijk mee met de economie, en is dus niet meer afhankelijk van verhogingen van pensioenfondsen.

Of de beleggingsrendementen van het ABP daar ook iets mee te maken hadden? Nee. Die beleggingsrendementen lagen in dezelfde periode gemiddeld een stuk hoger dan de inflatie. Maar door de lagere rente steeg de pensioenbelofte nog meer in waardering. Zo mochten de pensioenen dus niet verhoogd worden. Door geen beloofde uitkering te doen, is de kans dus groter dat er gewoon regelmatig verhoogd kan worden.

2. Jongeren betalen niet meer voor de ouderen

In het oude stelsel…

… betaalde iedere deelnemer aan een pensioenfonds een doorsneepremie: iedereen betaalde eenzelfde percentage van het loon aan pensioenpremie en alle inleg werd op een hoop gegooid en op dezelfde manier belegd. De inleg van een jongere werknemer werd dus ook gebruikt voor de pensioenuitkering van een oudere werknemer.

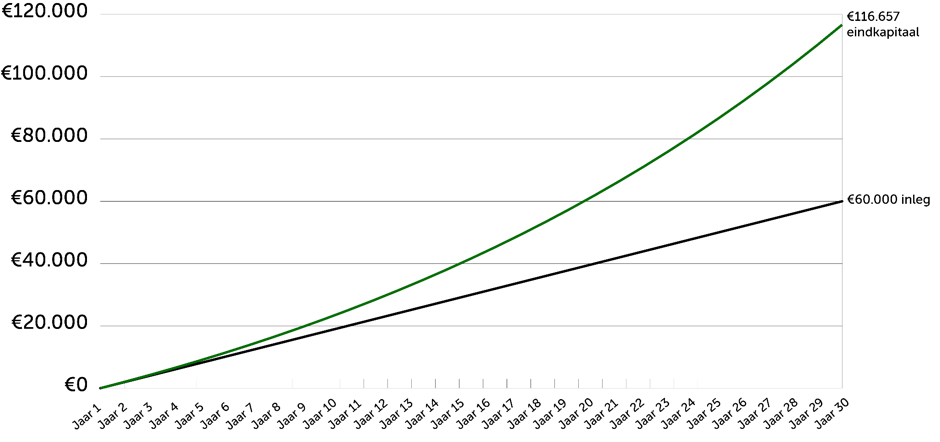

Maar eigenlijk zou een jongere werknemer minder premie hoeven te betalen dan een oudere werknemer. Dat komt omdat er met de premie van die jongere werknemer langer belegd kan worden. Als u bijvoorbeeld 30 jaar de tijd heeft en gemiddeld 4% rendement per jaar behaalt, is er een inleg van €2.000 per jaar nodig om een bedrag van bijna €117.000 op te bouwen.

Hoeveel rendement is er nodig om in 30 jaar €117.000 op te bouwen? Er is gerekend met een rendement van 4% per jaar en er is geen rekening gehouden met aftrek van kosten.

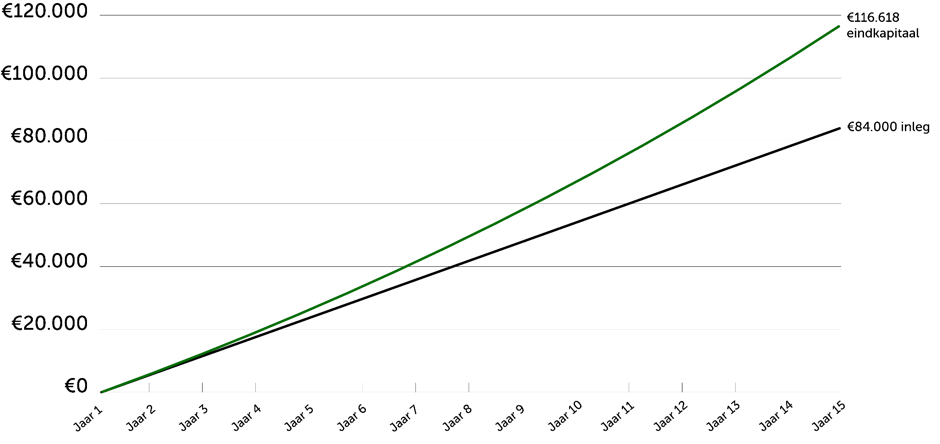

Heeft u maar 15 jaar de tijd? Dan is er veel meer inleg nodig, omdat het geld minder lang kan renderen. U moet dan €5.600 per jaar inleggen om op hetzelfde bedrag uit te komen.

Hoeveel rendement is er nodig om in 15 jaar €117.000 op te bouwen? Er is gerekend met een rendement van 4% per jaar en er is geen rekening gehouden met aftrek van kosten.

Wie op zijn 25e in dienst komt en op z’n 30e weer uit dienst gaat, krijgt dus later – grof gezegd – evenveel pensioengeld als iemand die op z’n 60e in dienst komt en op z’n 65e uit dienst gaat. Terwijl er met de inleg van de jongere (ex-) werknemer veel meer rendement behaald kan worden.

Wie tot het 40e levensjaar bij een werkgever pensioen opbouwt, maar vervolgens switcht naar een nieuwe werkgever zonder pensioenregeling, heeft bij die eerste werkgever dus eigenlijk jarenlang teveel betaald. Omdat er nu steeds meer werkgevers géén pensioen aanbieden en omdat steeds meer mensen verdergaan als zzp’er, past een eigen pensioenpotje beter bij de huidige tijd.

In het nieuwe stelsel…

… worden niet alle premies meer op één hoop gegooid. Werknemers in een bedrijf die evenveel verdienen leggen qua euro’s nog steeds net zoveel pensioen in, maar die euro’s komen terecht in een persoonlijk pensioenpotje.

Een voorbeeld: wie op zijn 25e bij een werkgever begint en daar 5 jaar blijft werken, krijgt voor die periode dus een stuk meer pensioen terug dan iemand die in dezelfde periode van z’n 60e tot z’n 65e bij dat bedrijf werkte. De inleg van de jongere kan namelijk veel langer renderen. De oudere werknemer ondervindt hiervan geen nadeel, want die heeft van z’n 25e tot 30e (hopelijk) al ergens anders een persoonlijk pensioenpotje opgebouwd.

3. Meer duidelijkheid in het nabestaandenpensioen

Er verandert ook wat aan het partnerpensioen. Dat is het pensioen dat u mogelijk krijgt als uw partner pensioen opbouwt via diens werkgever en voor of na de pensioenleeftijd overlijdt. Als achterblijvende partner heeft u dan (soms, niet altijd) recht op een uitkering.

In het oude stelsel…

… is de hoogte voor een groter deel afhankelijk van wat de werkgever geregeld heeft. Het kan bijvoorbeeld zo zijn dat het nabestaandenpensioen afhankelijk is van het aantal dienstjaren van de overleden partner. Was diegene langer in dienst, dan kon het partnerpensioen hoger uitvallen.

In het nieuwe stelsel…

… telt het aantal dienstjaren niet meer mee voor het partnerpensioen. De hoogte van de uitkering staat van tevoren vast en de achterblijvende partner ontvangt maximaal (minder kan dus ook) 50% van het loon van de overleden partner.

Dat maakt de boel een stuk duidelijker. Momenteel weten veel nabestaanden namelijk niet of ze recht hebben op partnerpensioen en hoeveel. Met de Wet toekomst pensioenen wordt dat duidelijker: er wordt gewoon een vast percentage van het salaris – dat van tevoren vaststaat – van de overleden partner uitgekeerd.

Let wel: de bovenstaande wijzigingen gelden alleen bij het overlijden vóór de pensioendatum. De regels rondom het overlijden ná de pensioendatum blijven ongewijzigd.

4. Meer duidelijkheid in het wezenpensioen

Als een kind er alleen voor komt te staan na het verlies van een ouder, krijgt dat kind mogelijk wezenpensioen. Daarmee moet het kind zich financieel kunnen redden. De einddatum van zo’n wezenpensioen is straks voor iedereen hetzelfde.

In het oude stelsel…

… is het moment waarop dat wezenpensioen stopt afhankelijk van de pensioenregeling van de overleden ouder. De ene wees krijgt dus een wezenpensioen tot z’n 21e, en de ander tot z’n 30e. Dat is oneerlijk.

De hoogte van een wezenpensioen is altijd een percentage van het laatstverdiende salaris van de overleden ouder. In het oude stelsel is dat maximaal 7% van dat salaris.

In het nieuwe stelsel…

… heeft iedere wees tot dezelfde leeftijd recht op een wezenpensioen. Het wordt voor pensioenuitvoerders – als ze een wezenpensioen aanbieden – wettelijk verplicht om het wezenpensioen voor iedereen door te laten lopen tot de 25e verjaardag.

Bovendien gaat het maximumbedrag van het wezenpensioen omhoog. Momenteel is dat dus ongeveer 7% van het salaris van de overleden ouder, straks wordt dat 20%. In de pensioenregeling wordt vastgesteld hoe hoog dit pensioen is.

5. Eenmalig uitbetalen

Deze verandering komt niet voort uit de Wet toekomst pensioenen en gaat waarschijnlijk pas op zijn vroegst in 2025 in, maar is het vermelden zeker waard. U kunt straks – als u met pensioen gaat dus – namelijk een deel van uw pensioengeld in één keer opnemen. Dat geldt voor zowel het pensioen dat u bij een werkgever heeft opgebouwd als het aanvullende pensioen (zoals een pensioenrekening bij Brand New Day).

U kunt er dan namelijk voor kiezen om, bij de start van de uitkering, maximaal 10% van het opgebouwde bedrag ineens op te nemen. Dat is handig als u bijvoorbeeld geld nodig heeft voor een wereldreis, de verbouwing van uw huis of het aflossen van uw hypotheek. Lees meer over het bedrag ineens.

6. Vroegpensioen

Veel zestigers zagen de AOW-leeftijd de laatste jaren alleen maar stijgen. Onder hen ook mensen met een zwaar beroep – denk aan een stratenmaker of stukadoor. Zij komen de laatste jaren van hun werkzame leven mogelijk niet door zonder gezondheidsproblemen.

Daarom wil de overheid het voor die mensen makkelijker maken om eerder met pensioen te gaan. Momenteel bestaat er zoiets als een Regeling Vroege Uittreding (RVU). Dat is een uitkering die een werkgever aan de werknemer kan aanbieden om vervroegd met pensioen te gaan.

Voorheen werd over die uitkering 52% aan belasting betaald, maar als de werkgever op uiterlijk 31 december 2025 een RVU regelt, hoeft die belasting niet betaald te worden. Zolang er maar wordt voldaan aan een aantal voorwaarden:

- De uitkering gaat niet eerder in dan drie jaar voor de wettelijke AOW-leeftijd van de werknemer

- De uitkering is maximaal €24.444

- De afschaffing van de belasting geldt alleen voor uitkeringen die uiterlijk ingaan op 31 december 2025

7. Meer ruimte om zelf pensioen op te bouwen

Weleens gehoord van jaarruimte? Veel mensen hebben het, maar weinig mensen kennen het. Als u te weinig pensioen opbouwt bij een werkgever of zzp’er bent, dan heeft u waarschijnlijk jaarruimte: dat is het maximale bedrag dat u dit jaar belastingvrij in een persoonlijk pensioenpotje mag storten.

Die jaarruimte gaat flink omhoog. Mensen die zelf een pensioenpotje opbouwen – of dat van plan zijn – mogen straks namelijk een stuk meer pensioen opbouwen. Dat is voordelig (want het levert belastingvoordeel op) en eerlijk (want mensen met een aanvullend pensioenpotje mogen straks net zoveel pensioen opbouwen als mensen in loondienst).

Ook krijgen mensen straks langer de tijd om hun gemiste jaarruimte in te halen. Benieuwd naar alle veranderingen rondom aanvullend pensioen en bent u benieuwd of u ook jaarruimte heeft? Hier leest u er alles over.

De dikke disclaimer

Het bovenstaande verhaal vertelt u wat er in hoofdlijnen verandert aan ons pensioen als de nieuwe pensioenwet(ten) in werking treden. Let erop dat u hiermee een beeld krijgt, maar dat ons blog niet alomvattend is. U kunt hier dan ook geen rechten aan ontlenen.