Iets opzij zetten voor uw pensioen is natuurlijk altijd hartstikke slim. Maar als u geld stort op een pensioenrekening-beleggen, dan kan dat dankzij het belastingvoordeel zomaar tienduizenden euro’s meer opleveren dan wanneer u het geld stort op een ‘normale’ beleggingsrekening. We leggen uit hoe dat zit.

Hoe werkt zo’n pensioenrekening?

Als u niet genoeg pensioen opbouwt bij een werkgever (of als u ondernemer bent), mag u van de overheid zelf een persoonlijk pensioenpotje opbouwen. Met zo’n pensioenpotje heeft u recht op heel wat belastingvoordeel. Zo’n aanvullend pensioenpotje heet officieel een lijfrente, maar bij Brand New Day noemen we het gewoon een pensioenrekening.

Als u niet genoeg pensioen opbouwt bij een werkgever, mag u van de overheid geld storten op een pensioenrekening. De maximale hoogte van het bedrag dat u jaarlijks mag storten, wordt bepaald door uw jaarruimte. Die verschilt van persoon tot persoon, want de hoogte ervan is afhankelijk van:

- de hoogte van uw inkomen

- de hoogte van het pensioen dat u bij een werkgever opbouwt

Heeft u een heel goede pensioenregeling bij uw werkgever? Dan heeft u waarschijnlijk geen (of weinig) jaarruimte. Maar bouwt u geen (of beperkt) pensioen op bij uw werkgever? Dan heeft u waarschijnlijk wél jaarruimte.

En als u die jaarruimte ook daadwerkelijk gebruikt voor een storting op uw pensioenrekening, dan betekent dat flink wat belastingvoordeel.

De belastingvoordelen van een pensioenrekening

- Van iedere storting die u doet, mag u de betaalde belasting terugvragen bij uw belastingaangifte. Dit kan leiden tot een belastingteruggave van 35,8% tot 49,5%, afhankelijk van uw inkomen. Ieder jaar weer.

- Over het geld op uw pensioenrekening betaalt u nooit vermogensbelasting. Hoe meer geld u op de pensioenrekening heeft staan, des te groter dat voordeel dus wordt.

Het is belangrijk om te weten is dat er een verschil zit tussen de opbouwfase en de uitkeringsfase van uw aanvullende pensioen. In de opbouwfase legt u geld in op de pensioenrekening en om de uitkeringsfase laat u het geld in termijnen juist aan u uitbetalen.

Voorbeeld

U las net al dat uw maximale jaarlijkse inleg afhankelijk is van uw inkomen en het pensioen dat u bij een werkgever opbouwt. We kunnen u daarom niet op een presenteerblaadje geven hoeveel belastingvoordeel u krijgt, maar wat we wel kunnen is een voorbeeld geven. In dit voorbeeld gaan we uit van iemand die:

- alleenstaand is

- een modaal startsalaris (€ 36.000 p/j) heeft dat jaarlijks tot de pensioenleeftijd 2% stijgt

- geen pensioen opbouwt bij een werkgever

- 40 jaar lang de jaarruimte volledig benut

- kiest voor een pensioenrekening-beleggen met een rendement van 4% per jaar

Het belastingvoordeel tijdens de opbouwfase

Een belangrijk voordeel van een pensioenrekening is de belastingteruggave. Dat werkt als volgt: als uw werkgever uw loon op uw rekening stort, is de inkomstenbelasting over uw bruto salaris al ingehouden. U betaalde de volgende percentages aan inkomstenbelasting:

- 37,07% over al het brutoloon tot € 69.399

- 49,50% over al het brutoloon boven € 69.399

Maar over het geld dat u vervolgens zelf op uw pensioenrekening stort, hoeft u van de overheid nu nog geen inkomstenbelasting te betalen. Dat komt pas wanneer uw lijfrente wordt uitgekeerd – en die belasting is dan in de eerste schijf fors lager dan nu. En omdat uw inleg wel vanuit uw netto-inkomen komt, wordt de eerder betaalde inkomstenbelasting bij uw eerstvolgende belastingaangifte met u verrekend.

Dat kan leiden tot een teruggave van 35,8% tot 49,5% van uw gestorte jaarruimte, afhankelijk van uw inkomen. Voor de persoon uit ons voorbeeld, die de jaarruimte ieder jaar volledig benut, loopt dat voordeel over de jaren flink op:

Wat levert de jaarlijkse belastingteruggave op?

De totale inleg en belastingteruggave van iemand zonder een pensioenregeling bij een werkgever, die 40 jaar lang de jaarruimte benut en een startsalaris heeft van € 36.000 dat jaarlijks 2% stijgt (in het laatste werkjaar bedraagt het salaris €77.931). De jaarruimteberekening is gebaseerd op de cijfers van 2022.

Wat levert de vrijstelling aan vermogensbelasting op?

De belastingteruggave levert op de lange termijn dus flink wat belastingvoordeel op. Maar misschien wel het grootste voordeel van zo’n pensioenrekening is de vrijstelling van vermogensbelasting.

U betaalt vermogensbelasting als u meer dan € 57.000 (of het dubbele, als u een fiscale partner heeft) op een normale spaar-, beleggings- of bankrekening heeft staan. Die vermogensbelasting betaalt u echter in geen geval over het geld dat op een pensioenrekening staat. Hoe veel geld daar ook op staat.

Hieronder ziet u wat het totale rendement is als degene uit ons voorbeeld 40 jaar lang het bedrag van de jaarruimte had gestort op een pensioenrekening-beleggen, daarbij 4% rendement per jaar behaalde en dus geen vermogensbelasting over dat geld hoefde te betalen.

Het rendement van een pensioenrekening-beleggen

Het eindkapitaal (dus inleg plus rendement) en de bespaarde vermogensbelasting van iemand zonder een pensioenregeling bij de werkgever met een startsalaris van € 36.000 dat jaarlijks 2% stijgt en 40 jaar lang de volledige jaarruimte op een pensioenrekening-beleggen stort. De jaarruimteberekening is gebaseerd op de cijfers van 2022, bij de berekening van het eindkapitaal wordt uitgegaan van een jaarlijks rendement van 4%. Er is geen rekening gehouden met aftrek van kosten.

En wat als diegene het geld op een beleggingsrekening gestort? Dan moest er op een gegeven moment wél vermogensbelasting worden betaald. Het totale rendement kan daardoor tienduizenden euro’s lager uitvallen. In ons voorbeeld is het rendement op een beleggingsrekening bijna € 37.000 lager.

Het rendement van een beleggingsrekening

Het eindkapitaal (dus inleg plus rendement) en de bespaarde vermogensbelasting van iemand zonder een pensioenregeling bij de werkgever met een startsalaris van € 36.000 dat jaarlijks 2% stijgt en 40 jaar lang de volledige jaarruimte op een beleggingsrekening stort. De jaarruimteberekening is gebaseerd op de cijfers van 2022 en bij de berekening van het eindkapitaal wordt uitgegaan van een jaarlijks rendement van 4%. Er is rekening gehouden met vermogensbelasting en de vrijstelling daarvan, gebaseerd is op de belastingtarieven van 2022. Er is geen rekening gehouden met aftrek van kosten.

Het belastingvoordeel tijdens de uitkeringsfase

Als u jaarruimte stort en dus aanvullend pensioen opbouwt, moet u het opgebouwde bedrag later weer laten uitkeren. Over die uitkering betaalt u tegen die tijd wél inkomstenbelasting. Daarmee gaat een deel van het voordeel van de eerdere belastingteruggave dus weer verloren. Maar lang niet alles.

Want de belastingtarieven voor mensen in de AOW-leeftijd zijn gunstig. Zo betalen AOW’ers over de eerste € 35.473 van hun inkomen een stuk minder inkomstenbelasting dan niet-AOW’ers.

| Schijf | Belastbaar inkomen | Percentage |

|---|---|---|

| 1 | tot € 35.473 | 19,17% |

| 2 | € 35.473 tot € 69.399 | 37,07% |

| 3 | vanaf € 69.399 | 49,50% |

Om te bekijken hoe het belastingvoordeel er tijdens de uitkeringsfase uit ziet, gaan we verder met het voorbeeld dat we hierboven ook al gebruikten. Er is in het ene geval dus € 476.862 aan aanvullend pensioen opgebouwd op een pensioenrekening en in het andere € 439.973 op een beleggingsrekening.

Tijdens de uitkering ontvangt de klant ook rente over het nog niet uitbetaalde saldo. Als we uitgaan van een rente van 0,90% per jaar, is het totale bedrag dat wordt uitgekeerd als volgt:

| Rekening | Uit te keren bedrag (incl. rente) |

|---|---|

| Beleggingsrekening | € 493.294 |

| Pensioenrekening-beleggen | € 534.653 |

We gaan er hierbij vanuit dat:

- het totale bedrag in 25 jaar wordt uitgekeerd, wat neerkomt op € 21.386 per jaar (€ 19.731 voor degene met een beleggingsrekening);

- deze uitkering – naast de AOW-uitkering – het enige pensioeninkomen is

- de persoon uit het voorbeeld nog steeds (of weer) alleenstaand is en dus jaarlijks bruto €17.301 aan AOW ontvangt

Het totale belastbare jaarinkomen van degene met een pensioenrekening komt daarmee uit op € 35.557,41, na verrekening van aftrekposten. Deze person betaalt over een groot deel van de uitkering dus 19,17% belasting en over een klein deel van de uitkering 37,07% belasting.

Bovendien doet de ontvanger van een lijfrente-uitkering over iedere uitbetaling een verplichte inkomensafhankelijke bijdrage van 5,50% voor de zorgverzekeringswet. Dit geldt niet voor degene die het bedrag op een beleggingsrekening heeft opgebouwd.

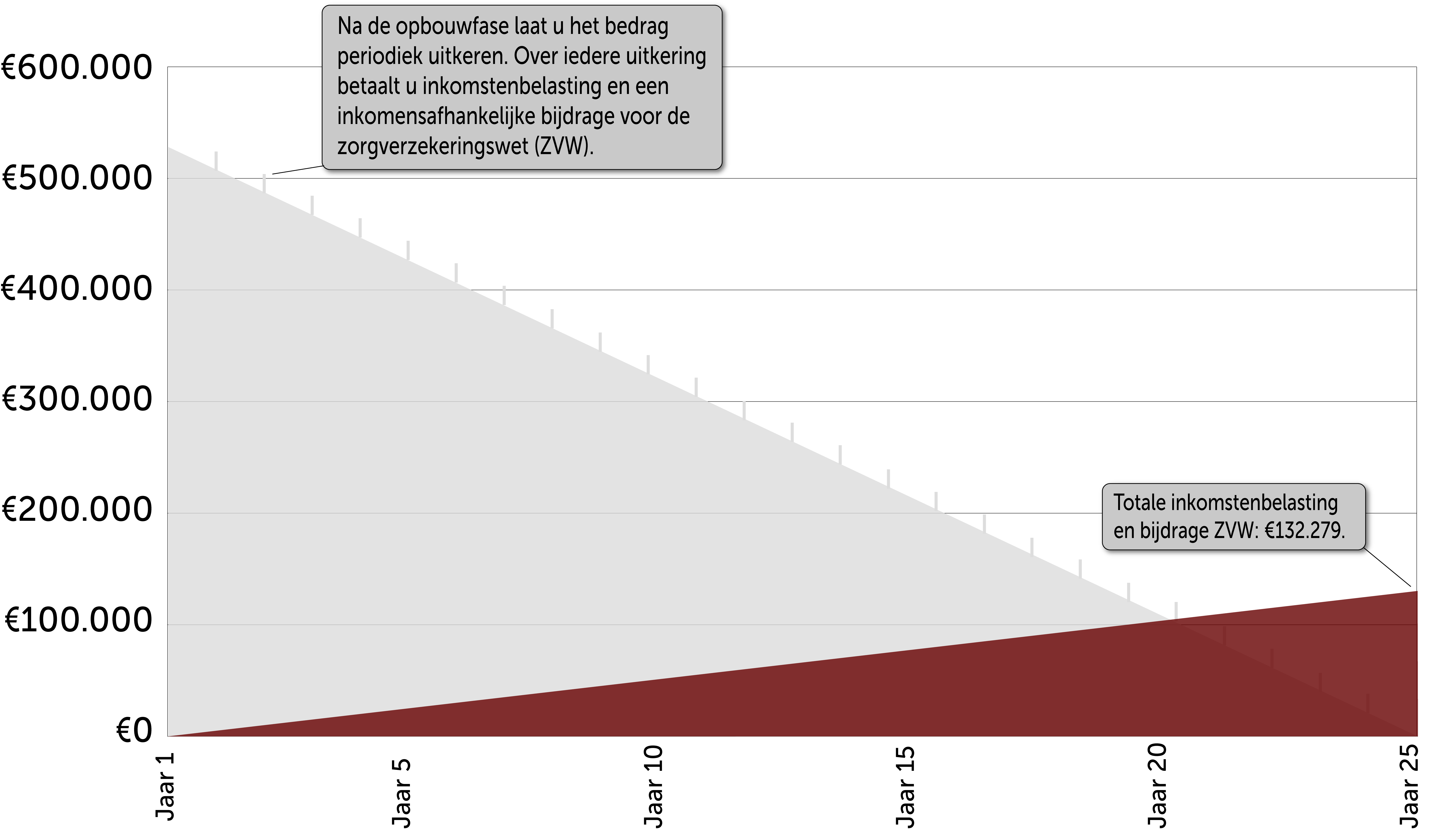

Hieronder ziet u hoeveel deze persoon aan inkomstenbelasting en inkomensafhankelijke bijdrage Zorgverzekeringswet (Zvw) betaalt als er 25 jaar lang ieder jaar een bedrag van € 21.386 wordt uitgekeerd.

De betaalde belasting tijdens de uitkering van aanvullend pensioen

De betaalde inkomstenbelasting van een alleenstaand iemand die 25 jaar lang jaarlijks € 21.386 aan aanvullend pensioen laat uitkeren en wier pensioeninkomen daarnaast alleen bestaat uit AOW (met loonheffingskorting). Er wordt gerekend met een belastingpercentage van 19,17% over het grootste deel van het inkomen en 37,07% over een klein deel van het inkomen. De belastingtarieven zijn gebaseerd op die voor AOW-gerechtigden in 2022. Daarnaast is rekening gehouden met de inkomensafhankelijke bijdrage Zvw, die 5,5% over het loon bedraagt, en de algemene heffingskorting, ouderenkorting en alleenstaande ouderenkorting.

Het totale belastingvoordeel

Hierboven lieten we zien dat er een paar belangrijke belastingvoordelen zijn: de vrijstelling van vermogensbelasting tijdens de opbouw- en uitkeringsfase en de belastingteruggave van de Belastingdienst. Trekken we daar de betaalde inkomstenbelasting tijdens de uitkeringsfase weer vanaf, dan zijn de netto-uitkeringen van de pensioenrekening-beleggen en de beleggingsrekening als volgt:

| Beleggingsrekening | Pensioenrekening | Verschil |

|---|---|---|

| € 437.678 | € 487.853 | € 50.175 |

Wat gebeurt er bij een hoger inkomen?

Dan wordt het voordeel alleen maar groter. Als we dezelfde berekening maken als hierboven, maar dan voor iemand met een startsalaris van € 50.000 bruto dat 2% per jaar stijgt, dan is het verschil als volgt:

| Beleggingsrekening | Pensioenrekening | Verschil |

|---|---|---|

| € 649.501 | € 790.304 | € 140.803 |

De disclaimer

Dat belastingvoordeel is dus niet mis. Houd er wel rekening mee dat het bovenstaande maar een voorbeeld is. Er zijn heel veel factoren (zoals bijvoorbeeld uw inkomen of de tijd die u heeft om uw jaarruimte te benutten) die van invloed zijn op uw uiteindelijke belastingvoordelen.

Het bovenstaande voorbeeld is dus ook echt een voorbeeld. Wilt u weten op hoeveel belastingvoordeel u zelf recht heeft? Begin dan eens met het berekenen van uw jaarruimte.