Dit artikel in een notendop:

Als u belegt in bedrijven uit andere werelddelen, krijgt u te maken met valutarisico. Dat valutarisico kan negatief uitpakken, maar ook positief. Als belegger kunt u ervoor kiezen om het valutarisico af te dekken. Valutarisico afdekken is niet per se ‘beter’ dan valutarisico niet afdekken. Bij Brand New Day doen we het daarom allebei.

Binnen het fondsaanbod van Brand New Day zijn er twee fondsen die in exact dezelfde bedrijven beleggen: het BND Wereld Indexfonds Hedged en het BND Wereld Indexfonds Unhedged. Het verschil? De hedged-variant dekt het valutarisico af, de unhedged-variant niet. Maar wat is valutarisico precies? En is het afdekken van valutarisico slim?

Wat is valutarisico?

Valutarisico is het risico dat u loopt doordat beleggingen in een buitenlandse valuta genoteerd zijn. Als u bijvoorbeeld Amerikaanse aandelen hebt en die verkoopt tegen euro’s, dan bent u voor de opbrengst van die verkoop deels afhankelijk van de wisselkoers dollar-euro.

Als u in het Brand New Day Wereld Indexfonds Hedged belegt, dan belegt u automatisch in heel veel verschillende bedrijven uit verschillende landen. Het BND Wereld Indexfonds belegt bijvoorbeeld in bedrijven die beursgenoteerd zijn in de dollar, euro, pond, yen, noem maar op. De waarde van beleggingen kan daarom sterk afhangen van de beweging van de wisselkoersen – omdat alles teruggerekend moet worden naar de euro.

Hoe ontstaat valutarisico?

Dat kunnen we verduidelijken met een voorbeeld. Stel, u koopt een aandeel in een Amerikaans kleermakersbedrijf. De koers van dat aandeel is $ 100. Op dat moment zijn de dollar en de euro precies evenveel waard: voor die $ 100 om dat ene aandeel mee te kopen heeft u dus € 100 nodig.

Vijf jaar later verkoopt u het aandeel. De koers is in die tijd met 10% gestegen, dus het aandeel is $110 waard. Fijn, denkt u. Maar in die vijf jaar is ook de euro 10% in waarde gestegen ten opzichte van de dollar.

Met andere woorden: voor iedere $ 1 krijgt u € 0,90. Dat betekent dat u voor die $ 110 aan beleggingen nog maar € 99 ontvangt. Uw belegging is dus 10% meer waard geworden, maar omdat uw belegging in een andere valuta aan de beurs genoteerd is, maakt u toch verlies.

Hoe kun je valutarisico voorkomen?

Gelukkig kunt u valutarisico afdekken. Of hedgen, zoals dat in beleggingsland heet – vandaar de naam BND Wereld Indexfonds Hedged. Met hedgen voorkomt u dat u nadeel (of voordeel) heeft van wisselkoersschommelingen. Het rendement dat u behaalt is dus puur afhankelijk van de prestaties van de belegging zelf en niet ook nog eens afhankelijk van de valuta waarin deze genoteerd staat.

Wat is het voordeel van valutarisico afdekken?

Hedgen is een manier om risico’s af te dekken. Als u belegt in aandelen die aan de beurs genoteerd zijn in vreemde valuta, loopt u namelijk dubbel risico. U bent afhankelijk van de prestaties van de belegging zelf én van de valuta waarin deze genoteerd is.

Door het valutarisico af te dekken, verkleint u de risico’s van beleggen. Dat klinkt lekker veilig, maar is niet altijd voordelig. U kunt namelijk ook profijt hebben van valutaschommelingen.

Wat is het nadeel van valutarisico afdekken?

Het hedgen van valutarisico biedt de zekerheid dat u geen last heeft van valutaschommelingen, maar géén zekerheid op een beter rendement. Het kan namelijk ook nadelig uitpakken om valutarisico af te dekken.

Dat ziet u ook aan de prestaties van het BND Wereld Indexfonds Hedged en Unhedged. De dollar werd de afgelopen jaren meer waard dan de euro en daarom presteerde de unhedged-variant – het fonds dat het valutarisico niet afdekt – de afgelopen 5 jaar beter.

De koers van de MSCI World-index (in dollars, inclusief dividend en na aftrek van belastingen) versus de koers van de MSCI World-index (100% gehedged naar euro, inclusief dividend en na aftrek van belastingen) van 1-1-2003 t/m 31-12-2022. Cijfers afkomstig van MSCI.

Het Wereld Indexfonds belegt in aandelen in tientallen landen. Hoe groter het bedrijf, hoe groter de weging in het indexfonds. En omdat de meeste grote bedrijven in de Verenigde Staten zijn gevestigd, hebben die Amerikaanse bedrijven de grootste invloed op het resultaat van het fonds. De koers van de Amerikaanse dollar ten opzichte van onze euro is daarmee sterk verweven met het fonds.

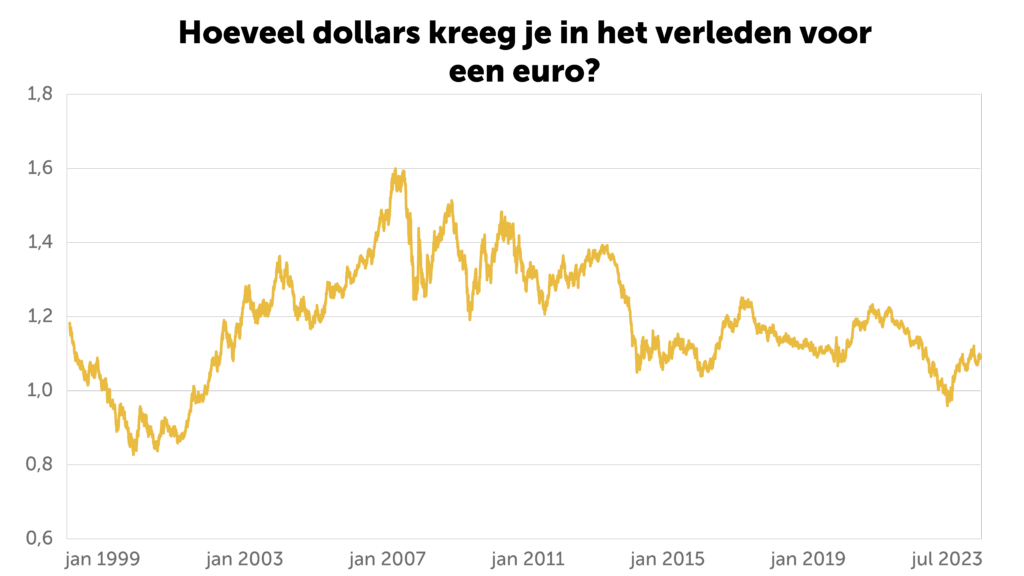

Als we kijken naar grofweg de laatste 20 jaar, dan zie je dat de koers van de dollar altijd wat schommelt ten opzichte van de euro. De ene periode loont het afdekken van valutarisico voor Europese beleggers, en in de andere periode weer niet. Daarom kunnen we ook niet voorspellen wat er in de toekomst gaat gebeuren.

De koers van de dollar ten opzichte van de euro van 1-1-1999 tot en met 30-6-2023. Cijfers afkomstig van Macrotrends.

Valutaschommelingen zijn een fenomeen waar je niet omheen kunt in de wereld van nu. De tijd dat Heineken alleen in Nederlandse kroegen werd getapt ligt ver achter ons. Zelfs als u belegt in grote ‘Nederlandse’ bedrijven, ontkomt u er niet aan dat valutaschommelingen een rol spelen.

Want als Heineken haar bier verkoopt in Amerika, is het afhankelijk van de dollar. Staat die laag? Dan is dat ongunstig voor Heineken, omdat het minder euro’s ontvangt in ruil voor die dollars. De uiteindelijke winst kan daardoor dus lager uitvallen, waarop ook de aandelenkoers van Heineken kan reageren.

Kortom: als belegger in zulke grote bedrijven heeft u hoe dan ook te maken met de gevolgen van valutaschommelingen. Zelfs een fonds dat het valutarisico afdekt kan het individuele valutarisico van een bedrijf als Heineken niet afdekken.

Valutarisico afdekken: wel of niet doen?

In sommige periodes is valutarisico afdekken gunstig. In andere periodes niet. En als belegger krijgt u hoe dan ook te maken met valutarisico – denk aan het voorbeeld van Heineken hierboven. Daarom vertellen we niet of u wel of niet moet hedgen.

Bij Brand New Day maken wij die keuze zelf ook niet. In onze modelportefeuilles belegt u een deel in het BND Wereld Indexfonds Hedged én een (even groot) deel in het BND Wereld Indexfonds Unhedged. Want net zoals we de beurs niet kunnen voorspellen, kunnen we ook niet voorspellen wat er met valuta gebeurt. En dat zou u ook niet moeten proberen.

Tot slot: is het BND Wereld Indexfonds Hedged eigenlijk een hedgefonds?

Nee dus! Een hedgefonds is een verzamelnaam voor grote beleggers die met ingewikkelde constructies en hoge kosten slimmer dan de markt proberen te zijn. Bij Brand New Day doen we dat juist niet: we volgen de beurs tegen lekker lage kosten, omdat dat op de lange termijn vrijwel altijd meer rendement oplevert dan de beurs te slim af proberen te zijn.